Es gibt viele Online-Portale, die es Anlegern ermöglichen, Geld direkt an einzelne Kreditnehmer zu verleihen – ohne zwischengeschaltete Banken. Welches Datenmodell könnte einer solchen Website zugrunde liegen?

Online-Kreditplattformen bringen Kreditnehmer und Investoren zusammen und ermöglichen es ihnen, zu wählen, wem sie ihr Geld verleihen (im Fall von Investoren) und von wem sie Geld leihen möchten (im Fall von Kreditnehmern). Einige Peer-to-Peer-Kreditseiten ermöglichen es Kreditnehmern und Investoren auch, ihre eigenen Geschäfte in Bezug auf Kreditzinsen (dh Zinssätze) und Kreditlaufzeiten zu machen.

Lassen Sie uns einen kurzen Blick darauf werfen, wie diese Portale funktionieren, und dann zu einem Datenmodell übergehen, das sie unterstützen könnte.

Wie funktionieren Peer-to-Peer-Kreditplattformen?

- Die Kreditnehmer liefern ihren gewünschten Kreditbetrag und relevante Details wie Alter, Beschäftigung, aktuelles Einkommen, aktuelle Kredite, Kreditwürdigkeit, durchschnittlicher monatlicher Banksaldo, Gehaltstabelle für die letzten sechs Monate, alle Anfragen oder Ausfälle auf ihren Konten in den letzten zwölf Monate, Grund der Kreditaufnahme, Zahlungsabsicht etc.

- Investoren registrieren sich, indem sie relevante Details ausfüllen, einschließlich des Gesamtbetrags, den sie investieren möchten. Beachten Sie, dass sie KYC (Know Your Customer) und Steuervorschriften einhalten müssen. KYC ist ein von Finanzinstituten weit verbreitetes Verfahren, das kurze Informationen über die Identität eines Kreditnehmers/Kunden erhält.

- Die Portale prüfen die Profile der Kreditnehmer und weisen ihnen Risikobewertungen (A bis F; A steht für die beste Bewertung und F für die schlechteste) auf der Grundlage ihrer aktuellen und jüngsten Finanzstatistiken und ihres Kreditbedarfs zu.

- Portale können auch Kreditlaufzeiten und Zinssätze festlegen; diese basieren hauptsächlich auf den Risikoeinstufungen der Kunden.

- Die Kreditanfragen von Kreditnehmern (nennen wir sie ab jetzt „Kreditscheine“) werden erst aufgelistet (auf dem Portal angezeigt), nachdem der Überprüfungsprozess für diesen Kunden abgeschlossen ist.

- Registrierte Anleger können aufgelistete Darlehenstickets und ihre zugehörigen Risikobewertungen, Anforderungen an die Kreditaufnahme und andere relevante Details einsehen. Diese helfen ihnen, eine Entscheidung über ihre Investitionen zu treffen.

- Um ein Darlehensticket zu erfüllen, können Investoren einen beliebigen Betrag beitragen, vom Mindestbetrag des Portals (z. B. 50 $) bis zum Gesamtdarlehensbetrag.

- Sobald ein Darlehensschein erfüllt ist, müssen die Investoren, die zum Darlehensschein beigetragen haben, Gelder an den Kreditnehmer freigeben. Normalerweise werden für alle Finanztransaktionen auf Leihseiten Treuhandkonten verwendet.

- Sobald der Kreditbetrag ausgezahlt ist, zahlen die Kreditnehmer den Betrag in Form von EMIs (Equated Monthly Raten) zurück. EMIs werden auf Treuhandkonten gesammelt und schließlich basierend auf ihren Anteilen am Darlehensschein an die Investoren zurückgezahlt.

- EMI-Zahlungen beinhalten Beiträge sowohl zum Darlehenskapital als auch zu den Zinsen. In der Anfangsphase machen Zinszahlungen den größten Teil des EWI aus.

- Es gibt zwei mögliche Kreditszenarien:Kreditnehmer zahlen einen Teil oder den gesamten ausstehenden Betrag im Voraus oder die EMI-Zahlung verzögert sich. Diese Verzögerungen können zwischen ein paar Tagen und ein paar Monaten liegen. Bei Zahlungsverzug müssen Kreditnehmer zusätzliche Zinsen und eine Strafe für ausgefallene EMIs zahlen.

- Wenn Kreditnehmer einen Teil eines ausstehenden Kreditbetrags zahlen, wird dieser auf Basis ihrer Anteile am Kreditticket unter den Investoren verteilt.

Das Datenmodell

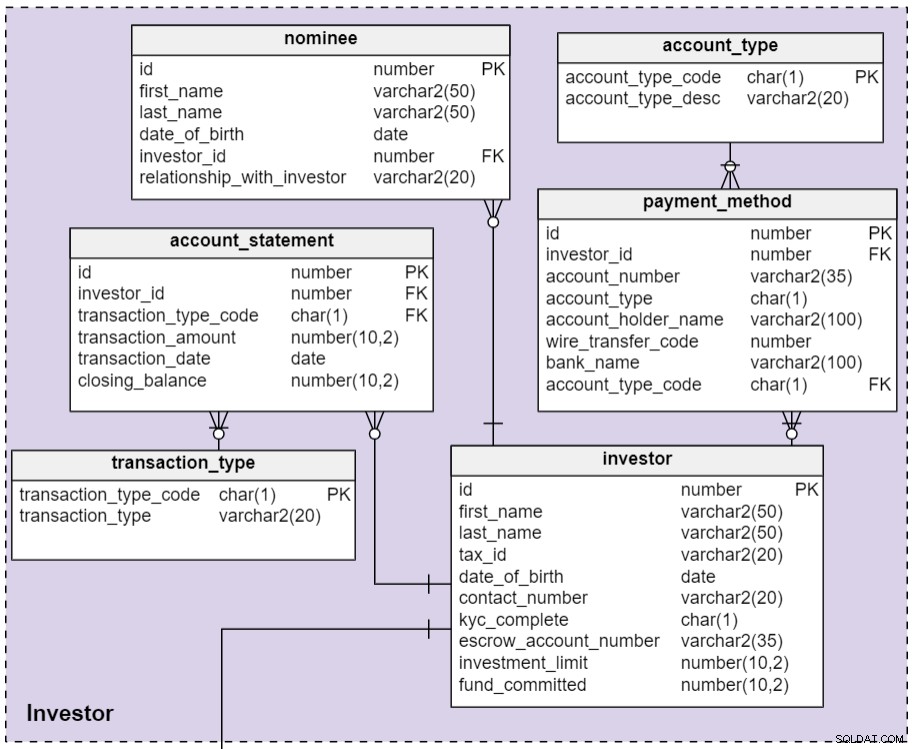

Unten sehen Sie das vollständige Datenmodell. Es dreht sich hauptsächlich um zwei Einheiten:die Investoren, die Geld verleihen, und die Kreditnehmer, die es anfordern.

Abschnitt 1:Anleger

Online-Peer-to-Peer (P2P)-Kreditplattformen ermöglichen es Menschen, sich als Investoren zu registrieren, indem sie ihre grundlegenden Daten eingeben, einschließlich Zahlungsmethoden und Nominees. Es erfasst auch alle Transaktionen, die sie auf ihrem Treuhandkonto mit der P2P-Plattform tätigen.

Der investor Tabelle speichert die grundlegenden Details der Investoren. Die meisten Spalten in dieser Tabelle sind selbsterklärend, mit Ausnahme von:

id– Eine eindeutige Kennung, die jedem einzelnen Anleger zugewiesen wird.tax_id– Staatliche Steuernummer des Investors (oder in den USA seine Sozialversicherungsnummer (SSN)). Diese Spalte hilft der Plattform, die Steuervorschriften einzuhalten.kyc_complete– Der KYC-Prozess wird durchgeführt, um die vollständigen Details der Anleger zu erfassen. Diese Spalte enthält ein J oder ein N, je nachdem, ob der Prozess für diesen Investor abgeschlossen ist.escrow_account_number– Jedem Investor wird ein einzigartiges Treuhandkonto zugewiesen. Alle Finanztransaktionen zwischen Investoren und Kreditnehmern finden über dieses Treuhandkonto statt.fund_committed– Der Betrag, den der Investor (bisher) für Investitionen zugesagt hat.

Der nominee Die Tabelle enthält Informationen zu den Nominees der Investoren. Alle Investoren können Nominees in ihrem Profil registrieren. Nominees sind dem Investor bekannte Personen – höchstwahrscheinlich ihre Familienangehörigen oder Freunde – die Anspruch auf Zahlungen im Todesfall des Investors haben. Alle Spalten dieser Tabelle sind selbsterklärend.

Die account_statement Tabelle speichert die Details aller Transaktionen, die von Investoren durchgeführt werden. Eine Transaktion kann entweder eine Einzahlung oder eine Auszahlung sein. Wenn ein Investor etwas Geld auf sein Treuhandkonto einzahlt, handelt es sich um eine „Einzahlungstransaktion“. Eine „Auszahlungstransaktion“ findet statt, wenn ein Anleger einen Teil oder das gesamte Geld von seinem Treuhandkonto abhebt. In beiden Fällen der closing_balance wird entsprechend aktualisiert.

Die payment_method Die Tabelle enthält Informationen zu den Zahlungsmethoden, die zum Hinzufügen von Geldern zu ihrem Treuhandkonto verwendet werden. Anleger können mehrere Bankkonten hinzufügen, um ihr Geld einzuzahlen oder abzuheben. Die Spalten in dieser Tabelle sind selbsterklärend.

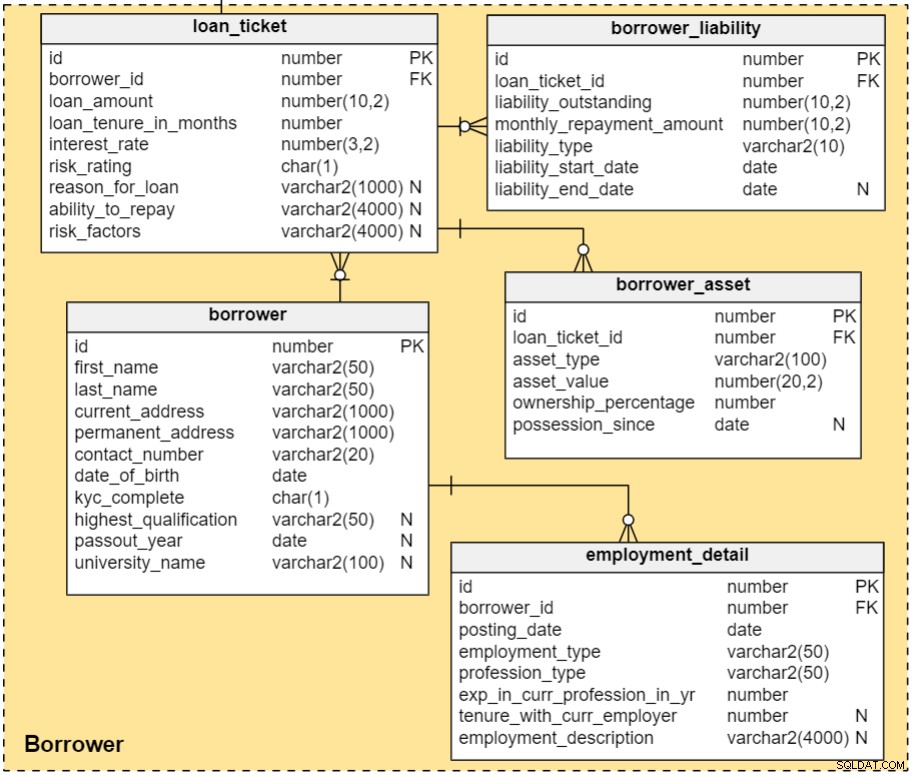

Abschnitt 2:Kreditnehmer

In diesem Themenbereich wird erläutert, wie wir die Daten der Kreditnehmer erfassen und pflegen; Es klärt uns auch über die Prozesse auf, die mit der Kreditnehmerüberprüfung oder dem Verständnis ihrer Fähigkeit und Bereitschaft zur Rückzahlung verbunden sind.

Der Prozess beginnt mit der Registrierung von Kreditnehmern auf der Website. Wir werden Informationen über ihre Ausbildung, ihren Beruf, ihren finanziellen Status und ihre Kreditaufnahmeanforderungen erfassen. Portale erfassen normalerweise Bildungsdetails, da sie eine Schlüsselrolle im Entscheidungsprozess von Investoren spielen, insbesondere wenn Kreditnehmer keine günstigen Beschäftigungsdetails haben. Zu den finanziellen Details gehören das monatliche Einkommen, alle aktuellen ausstehenden Schulden, Kontoauszüge der letzten sechs Monate, kürzlich geplatzte Schecks und ob sie ein regelmäßiges Einkommen haben.

Sobald dieser Überprüfungsprozess abgeschlossen ist, wird den Kreditnehmern eine Risikoeinstufung zugewiesen. Deren Ausleihbedarf (d.h. Leihkarten) wird auf dem Portal öffentlich zugänglich gemacht. Anleger können jederzeit alle offenen, also noch nicht zu 100 % finanzierten Leihtickets einsehen.

Der borrower Die Tabelle enthält die Profildetails des Kreditnehmers, die im Registrierungsprozess erfasst werden. Die Spalten in dieser Tabelle sind selbsterklärend, mit Ausnahme der folgenden:

kyc_complete– Enthält ein Y oder ein N, je nachdem, ob der KYC-Prozess für diesen Kreditnehmer abgeschlossen ist.highest_qualification– der höchste Bildungsabschluss dieses Kreditnehmers; z.B. Bachelor-Abschluss, Master-Abschluss usw.passout_year– Das Jahr, in dem der Kreditnehmer seinen höchsten Abschluss gemacht hat.university_name– Die Universität, an der der Kreditnehmer seinen höchsten Abschluss erworben hat.

Das employment_detail Tabelle speichert die Beschäftigungsdetails von Kreditnehmern. Die Spalten in dieser Tabelle sind selbsterklärend.

Sobald das Portal die grundlegenden Details der Kreditnehmer überprüft hat, erstellt es Kredittickets für ihre Anforderungen und erfasst ihre Vermögenswerte und Verbindlichkeiten. Angaben zu Vermögenswerten und Verbindlichkeiten werden den Anlegern zur Bezugnahme zur Verfügung gestellt. Anleger müssen sich möglicherweise auf diese Details beziehen, um die Rückzahlungsfähigkeit der Kreditnehmer zu bestimmen.

Für jeden Leihbedarf wird ein Leihschein erstellt. Diese Informationen werden im loan_ticket gespeichert Tisch. Die Spalten sind:

id– Eine eindeutige Nummer, die jedem Leihticket zugewiesen wird.borrower_id– Eine referenzierte Spalte aus der Kreditnehmertabelle.loan_amount– Die gewünschte Kreditsumme.loan_tenure_in_months– Die Anzahl der Monate, in denen das Darlehen zurückgezahlt wird.interest_rate– Der Zinssatz für dieses Darlehen.risk_rating– Jedem Kreditnehmer wird ein Risikorating zugeordnet. Dies hängt von ihren Vermögenswerten, Verbindlichkeiten und anderen finanziellen Details ab.reason_for_loan– Warum der Kreditnehmer diesen Kredit benötigt. Der Grund für einen Kredit ist für manche Anleger ein entscheidender Faktor. Einige Anleger investieren beispielsweise lieber aus Bildungsgründen oder zur Schuldenkonsolidierung, aber sie halten sich möglicherweise von Krediten fern, die einen Urlaub finanzieren.ability_to_repay– Das Portal erfasst Stichpunkte, die sich auf die Rückzahlungsfähigkeit des Kreditnehmers beziehen. Diese Aufzählungspunkte werden von Investoren während ihres Entscheidungsprozesses berücksichtigt.risk_factors– In dieser Spalte werden vom Portal erfasste Informationen zu den mit der Investition in dieses Darlehen verbundenen Risiken gespeichert.

Risikoeinstufungen werden durch einen Algorithmus berechnet, der auf den Angaben des Kreditnehmers basiert. Ein Mitarbeiter der Plattform überprüft das Profil jedes Kreditnehmers, validiert seine finanziellen Details (einschließlich seiner Kreditwürdigkeit) und kann die Risikoeinstufung, den Kreditbetrag (z. B. durch Herabsetzung des Betrags bei Bedarf) und die Kreditlaufzeit während der Bearbeitung des Kreditantrags manipulieren.

Die borrower_liability Die Tabelle enthält Details zu den ausstehenden Krediten der Kreditnehmer. Die Spalten in dieser Tabelle sind:

id– Der Primärschlüssel der Tabelle.loan_ticket_id– Referenziert dasloan_ticketTabelle.liability_cost–Der ausstehende Betrag des Darlehens.liability_type– Art der Haftung, z. Wohnungsbaudarlehen, Autodarlehen, Privatdarlehen usw.liability_start_date– Datum der Kreditaufnahme.liability_end_date– Das Datum, an dem das Darlehen vollständig zurückgezahlt wird.

Das borrower_asset Tabelle speichert Informationen über die Vermögenswerte und Investitionen der Kreditnehmer. Bei diesen Vermögenswerten kann es sich um Festgelder, Immobilien und Anlagen (Eigenkapital/Schulden) handeln, die der Kreditnehmer ganz oder teilweise besitzt. Es ist keine eigentliche Sicherheit für das Darlehen, kann aber bei Bedarf liquidiert werden. Darüber hinaus stärkt die Bereitstellung von Vermögensdetails das Profil eines Kreditnehmers. Die Spalten in dieser Tabelle sind:

id– Der Primärschlüssel der Tabelle.loan_ticket_id– Referenziert die Tabelle „loan_ticket“.asset_type– Art des Vermögens, z. Immobilien, Festgeld, Investmentfonds, Aktien etc.asset_value– Der aktuelle Marktwert des Vermögenswerts.ownership_percentage– Der Eigentumsanteil des Kreditnehmers. Einige Vermögenswerte werden in Partnerschaft mit einer anderen Person erworben.possession_since– Das Datum, an dem der Kreditnehmer diesen Vermögenswert erworben hat.

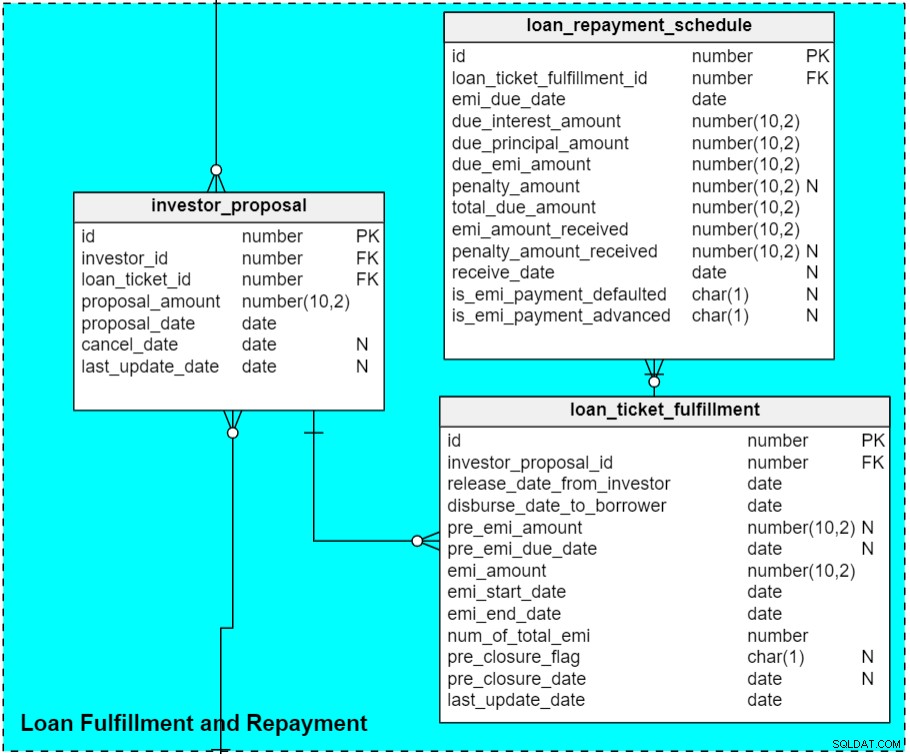

Abschnitt 3:Krediterfüllung und -rückzahlung

Dieser Themenbereich enthält die Details zu Kreditvorschlägen, Erfüllung und Rückzahlung.

Das investor_proposal In der Tabelle werden Daten gespeichert, die mit den Vorschlägen der Investoren auf Leihscheinen verbunden sind. Nachdem Leihtickets auf dem Portal veröffentlicht wurden, können Investoren ihre Vorschläge dazu einreichen. Die meisten Spalten in dieser Tabelle sind selbsterklärend, mit Ausnahme von:

proposal_amount– Der Betrag, den der Investor verleihen möchte. Investoren können Beträge bis zu 100 % des Darlehensscheins vorschlagen.proposal_date– Das Datum, an dem der Vorschlag eingereicht wurde.cancel_date– Anleger können Vorschläge stornieren, die nicht in Auszahlungsanträge umgewandelt wurden. Diese Spalte enthält das Datum (falls vorhanden), an dem das Angebot storniert wurde.last_update_date– Anleger können auch den Betrag eines Vorschlags ändern, jedoch nur, bevor er in einen Auszahlungsantrag umgewandelt wird. Diese Spalte enthält das Datum der letzten Angebotsaktualisierung.

Kommen wir nun zum loan_ticket_fulfilment Tisch. Sobald ein Leihticket vollständig finanziert ist, werden Erfüllungsanfragen erstellt, um das Leihticket zu erfüllen. Diese Erfüllungsaufforderungen werden auch als Auszahlungsaufforderungen bezeichnet, d. h. an die Anleger, die Mittel auf das Konto des Kreditnehmers freizugeben. (Hinweis:Diese Tabelle enthält auch EMI- und Pre-Closing-Informationen, die wir separat besprechen werden.) Die Spalten in dieser Tabelle sind:

id– Eine eindeutige Nummer, die jeder Fulfillment-Anfrage zugewiesen wird. Wenn 10 Investoren zu einem Leihschein beitragen, würden 10 Datensätze in dieser Tabelle auf diesen Leihschein verweisen.investor_proposal_id– Die ID jedes Investors, der zum Leihschein beigetragen hat; dies bezieht sich auch auf den Betrag, den der Investor freigeben muss.release_date_from_investor– Das Datum, an dem der Investor Gelder auf das Treuhandkonto freigegeben hat.- disburse_date_to_borrower – Das Datum, an dem der Betrag dem Konto des Kreditnehmers gutgeschrieben wird. Normalerweise finden beide Transaktionen am selben Tag oder mit einem Abstand von einem Werktag statt.

last_update_date– Diese Spalte wird aktualisiert, wenn ein Datensatz aktualisiert wird.

Das loan_ticket_fulfillment Die Tabelle enthält auch Informationen über den Anteil jedes Anlegers an Prä-EMI- und EMI-Auszahlungen. Wenn Kreditnehmer nur einen Teil ihres Kreditbetrags abgerufen haben, müssen sie nur Zinsen auf den ausgezahlten Betrag zahlen (bis der volle Kreditbetrag verfügbar ist). Diese Zinsen werden als Vor-EMI-Zinsen (PEMI) bezeichnet und sind monatlich zu zahlen, bis die endgültige Auszahlung erfolgt ist, wonach die EMIs beginnen.

pre_emi_due_date– Das Datum, an dem die Pre-Emi fällig ist. In der Regel ist dies der letzte Tag des Monats, an dem das Darlehen erfüllt wurde.pre_emi_amount– Die errechnete Höhe des Vorsteuerabzugs.emi_amount– Der Betrag, den der Kreditnehmer als monatliche Rate zahlt.emi_start_date– Das Datum, an dem das EMI beginnt. Normalerweise ist es der erste Tag des nächsten Monats (z. B. wird ein Kredit am 13. Januar abgewickelt und EMI beginnt am 1. Februar).emi_end_date– Das Datum, an dem der Kreditnehmer den letzten EMI zahlen soll. Dies ist eine berechnete Spalte, die aktualisiert wird, wenn das Darlehen erfüllt ist. Wenn eine Darlehenslaufzeit 12 Monate beträgt und das EMI-Startdatum der 1. Februar 2019 ist, wird das letzte EMI am 1. Januar 2020 gezahlt.number_of_total_emi– Die Anzahl der in diesem Darlehen zu zahlenden EMIs.

Kreditnehmer können ihre Kredite vorzeitig kündigen (tilgen), indem sie den ausstehenden Kapitalbetrag als Ganzes bezahlen. In der Bankensprache wird dies als „Vorabschluss“ eines Kredits bezeichnet. Ein Kreditnehmer kann den Kredit für einen oder mehrere Kreditgeber gleichzeitig vorab schließen, indem er den Anteil dieses Kreditgebers am ausstehenden Kapitalbetrag zahlt. Ich habe der Tabelle zwei Spalten hinzugefügt, um diesen Fall zu behandeln:

pre_closure_flag– Diese Spalte gibt an, ob das Darlehen vorab abgeschlossen ist. Standardmäßig bleibt diese Spalte leer.pre_closure_date– Das Datum, an dem das Darlehen vorab geschlossen wird. Bei einer laufenden Ausleihe bleibt diese Spalte leer.

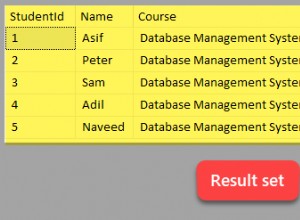

Der loan_repayment_schedule Tabelle enthält Details zu Kreditrückzahlungen. Sobald ein Darlehen ausgezahlt wird, werden in diese Tabelle Datensätze für jeden EMI-Zahlungsplan eingefügt. Wenn zum Beispiel 10 Investoren in ein Darlehensticket investiert haben, würde es 10 Datensätze im loan_ticket_fulfillment geben Tisch. Wenn die Laufzeit dieses Darlehens 12 Monate beträgt, der loan_repayment_schedule Die Tabelle enthält 120 Datensätze (10 Datensätze x 12 Monate).

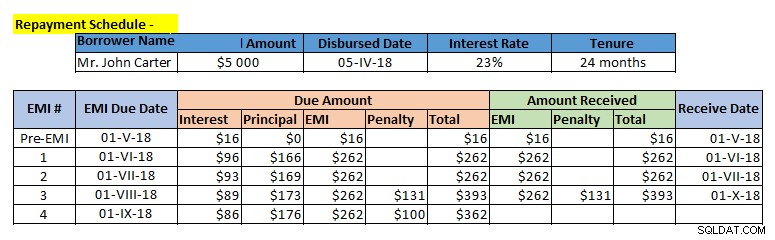

Bevor wir fortfahren, sehen Sie sich einen Mustertilgungsplan an:

Mehrere Spalten im loan_repayment_schedule Tabelle sind Betragsspalten, die erstellt wurden, um den fälligen Betrag und die für verschiedene EMI-Komponenten gezahlten Beträge zu speichern. Einige der anderen Spalten sind:

id– Eine eindeutige Nummer, die jeder Zahlung zugeordnet ist.loan_ticket_fulfillment_id– Diese Spalte enthält Details zu Investor, Darlehensschein und Darlehensnehmer.is_emi_payment_defaulted– Wenn das EMI nicht bis zum Fälligkeitsdatum bezahlt wird, wird diese Spalte mit „J“ aktualisiert. Standardmäßig bleibt diese Spalte leer.is_emi_payment_advanced– Wenn eine oder mehrere zukünftige EMIs bereits bezahlt wurden, wird diese Spalte für alle diese Datensätze auf „Y“ aktualisiert.

Was denken Sie über das Datenmodell der Kreditplattform?

Denken Sie, dass es komplex ist, Kreditnehmern und Investoren zu erlauben, ihre eigenen Kreditgeschäfte abzuschließen? Welche Änderungen sind an diesem Datenmodell erforderlich, wenn wir ihnen erlauben würden, über Kreditzinsen und Laufzeiten zu verhandeln?

Bitte teilen Sie uns Ihre Meinung im Kommentarbereich mit.